투자 상식, 핀트레터

첫 주만 보고도 한 해를 알 수 있을까?

2024. 01. 15

여러분의 2024년 시작은 어땠나요? 미국 주식 시장은 약간의 변동성을 띠었어요.

S&P500 지수는 4,740포인트 위에서 새해를 시작해 첫 주말을 앞두고는 4,700포인트 아래로 내려갔고, 나스닥(NASDAQ) 종합지수 역시 14,870 포인트 위에서 출발해 첫 주 마지막 장에선 14,490포인트 아래를 찍었어요.

이후 두 번째 주말을 앞두고는 두 지수 모두 나란히 상승세를 보였고요.

우리나라 주식 시장은? 연초 2,650 포인트 바로 위에서 출발한 코스피 지수는 바로 다음날 2,675포인트까지 오르며 2,700선을 두드리나 싶었지만 기관의 강한 매도세 속에 2,560포인트 선을 기록했어요. ‘한 해의 주식시장은 그해 첫 주를 보면 알 수 있다’는 이야기가 있는데 과연 올해는 어떻게 흘러갈까요?

경향성, 그게 사실일까?

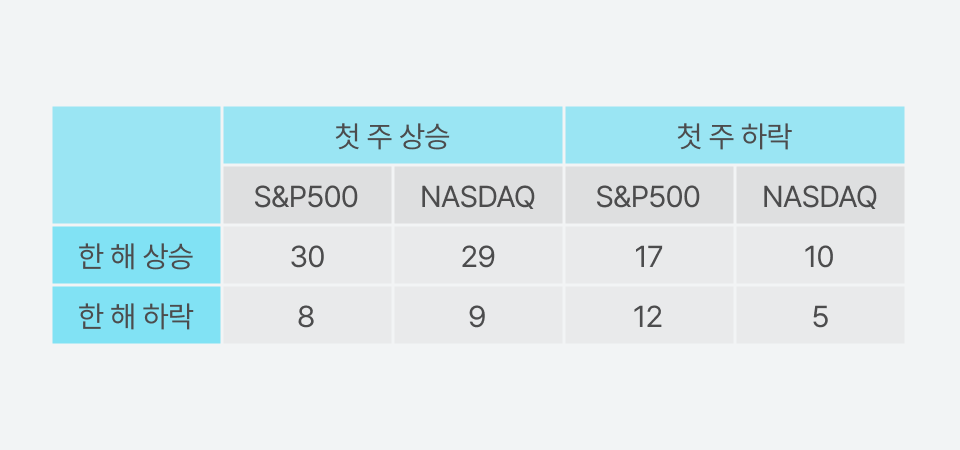

데이터로 확인해 볼까요? S&P500과 나스닥의 과거 매년 증시 개장 후 첫 닷새 등락과 한 해 전체 등락 여부를 보면 다음과 같아요. S&P500 지수는 1958년부터 2023년까지 67회, 나스닥 지수는 1972년부터 2023년까지 53회에 걸쳐 각 경우에 해당하는 횟수를 기록한 표예요.

여기서 짚고 넘어가야 할 건 바로 ‘첫 주를 언제까지로 보느냐’예요. 주말을 앞둔 첫 주 마지막 평일로 생각하시겠지만, 위 자료에서 미국시장 경향성을 파악할 때 사용한 기준은 달라요. 매년 첫 개장일로부터 주말을 제외하고 닷새까지를 한 해의 첫 주로 보고 있어요.

S&P500 움직임이 첫 주와 그 해 모두 같았던 경우는 42회, 달랐던 건 25회였어요. 나스닥 종합지수는 최근 53년 새 34번 같은 방향으로 움직였죠. 한 해의 장세도 같은 방향으로 움직일 확률이 상대적으로 높아요.

올해 첫 5영업일 동안 S&P500 지수는 상승, 나스닥 종합지수는 하락으로 마감했고요. 그렇다면 올해 마지막날에 S&P500은 첫날 대비 올라가 있고 나스닥은 내려가 있을 것으로 예측하는 것이 합리적일까요?

계속해서 올랐을 뿐인데

그렇게 해석하기엔 다소 무리가 있어요. 미국 주식시장은 지금까지 대체로 상승세를 유지해 왔기 때문이에요. 첫 주도, 한 해 전체도 상승하면서 마감한 전례가 매우 많기 때문에 경향성이 과대평가된 측면을 감안해야 해요.

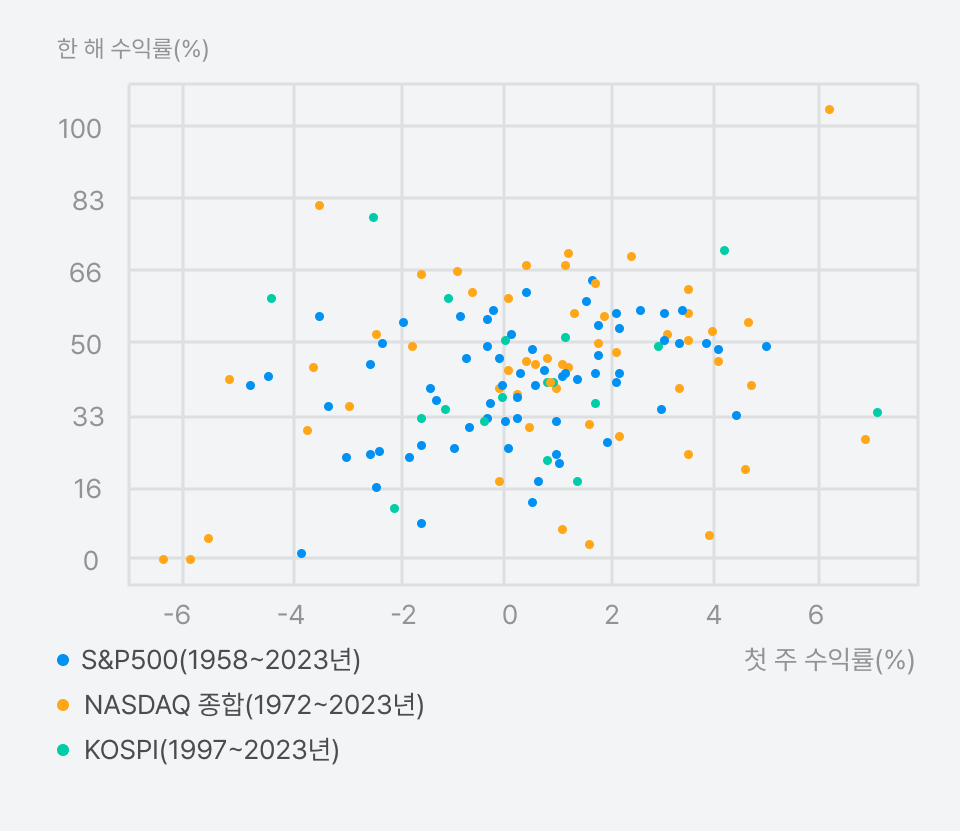

또한 기술적으로도 둘의 상관계수는 0.36으로 그렇게 큰 편이 아니에요. 첫 주 수익률과 한 해 수익률이 어떠한 관계에 놓여있는지 보기 위해 분포도를 만들어 봐도 뚜렷한 상관관계를 읽기는 힘들어요. 오히려 과거 데이터만 놓고 보면 ‘주식시장은 대체로 오른다’고 예상하는 게 정확도가 높을 정도죠.

그럼 다시 돌아가 질문을 바꿔볼게요. ‘올해 주식시장은 어떻게 될까?’ 물론 그 누구도 정확한 답을 알려줄 수 없어요. 언제 어디서 무슨 일이 어떻게 발생할지 모를 뿐더러 주가에 영향을 끼치는 요인은 너무나 많아요. 심지어 그 많은 요소들이 동시에 영향을 주다 보니 다양한 해석의 여지를 만들어 내니까요.

그렇기에 주식시장 전망이라는 그림을 두고 색칠까지 완벽히 하려고 해선 안돼요. 그보다는 지금 우리가 볼 수 있는 몇 가지 중요한 사항을 활용, 밑그림 정도만 그려보는 건 어떨까요?

지표가 말하는 2024 미국

한때 5%를 넘었던 미국의 10년 물 국채 금리는 2023년 말에 이르러 4% 아래로 내려가는 데 성공했어요. 다만 아직도 단기 금리는 장기 금리보다 높은 상태를 유지하고 있죠. SOFR금리도 5.28~5.40% 사이를 움직이고 있어요.

작년 말 연준 회의록은 현재 수준에서 금리를 더 높이는 경우의 수는 배제한 듯한 뉘앙스였어요. 게다가 1월 4일 발표된 미국의 고용지표를 통해 노동시장 냉각을 확인함에 따라 사람들은 연준의 ‘연착륙’ 성공을 얘기하기 시작했고요.

하지만 간과할 수 없는 사실 하나가 있어요. 미국의 정부 부채가 1조 달러를 넘어선 거예요. 지금까지 미국의 금리 인상, 유동성 축소 등 물가 안정 노력이 어느 정도 작용한 것처럼 보이지만, 앞으로 또 한 번 물가 상승 요인이 생겨난다면 미국에 남은 시간은 그리 많지 않아 보여요.

👉 Editor’s comment

SOFR(Secured Overnight Financing Rate)

뉴욕연방준비은행(New York Fed.)이 고시하는 단기 지표금리로서, 미국 국채를 담보로 하는 1일 기준 환매조건부채권(Repo) 거래를 기반으로 산출.

지표에 속지 마세요

S&P500 지수의 주당이익(P/E) 비율을 계산해 볼까요? 2024년 1월 초 기준으로 약 25 정도예요. 달리 말하면 미국 기업들이 버는 돈은 주가의 1/25, 즉 4% 수준이라는 뜻이죠. 다른 시장은 어떨까요?

KOSPI지수는 ’23년 11월 기준 19.09, NIKKEI지수는 ’23년 10월 기준으로 우리나라와 비슷한 19.3 정도고요. 홍콩 항셍 지수는 같은 시점으로 봤을 때 무려 7.8이에요. 주가 대비 버는 돈이 많다는 뜻이니 홍콩에 투자해야 할까요?

국가 별로 기업의 성장 잠재력은 다를 수 있어요. P/E 비율이 높아도 투자 가치가 있을 수도 있다는 뜻이에요. 향후 시장점유율이나 매출의 신장이 예상된다면 미래 가치가 반영되면서 주가가 높아지기도 하니까요. 그렇기에 주가나 거래량처럼 표면적인 숫자 보다도 기업의 내실을 중심으로 살피며 신중히 투자 종목을 고를 필요가 있어요.

👉 Editor’s comment

주당이익(P/E) 비율: 주가를 주당순이익(Earning- Per-Share, EPS)로 나눈 숫자.

최근 미국은 고용 둔화세에도 불구하고 소비 지출이 강하게 버티고 있어요. 우리나라의 미국 수출 비중은 이전보다 높아졌고요. 그래서인지 증권사들이 내놓은 올해 전망을 보면, 작년 말 약화되었던 반도체 산업이 다시 일어서면서 시장에서 큰 영향력을 행사할 거라는 전망이 많아요.

다만 언제나 그렇듯, 우리나라나 미국의 고금리 기조 유지 여부나, 각각 총선과 대선을 앞둔 두 나라의 선거 결과, 그리고 원유를 포함한 원자재 공급 향방을 유심히 살펴보기를 권하고 있죠.

정답은 투자 ‘ing’

지난 핀트레터 [투자를 이어갈 이유]에서 살펴보았던 것처럼 며칠을 놓치는 것 만으로도 장기적인 수익률을 크게 악화시킨다는 사실을 잊지 마세요. 심지어 13년간 2,700% 가까운 수익률로 유명한 피터 린치의 ‘마젤란 펀드’조차 고객 중 절반 가까이는 손해를 입었다고 하죠.

13년 수익률 2,700%면 연 수익률은 28.9% 정도 되지만, 시장이 항상 오르진 않았기 때문이에요. 평균수익률보다 높은 해가 있으면, 반대로 손실 구간에 접어드는 해도 있는 법이죠.

여기서 중요한 건 언제나 본인의 기준을 객관적으로 지키면서 여러 상황에 적절히 대응해 나가는 거고요. 물론 쉬운 일은 아니에요. 그렇기에 오늘도 핀트 AI 투자엔진 아이작은 냉철한 시각으로 시장을 바라보고 있어요.

아이작의 투자 이야기 핀트레터💌

다음 편도 기대해 주세요!

디셈버앤컴퍼니 준법감시인 심사필 제2024-013호(2024.01.12 ~ 2027.01.11)

• 투자일임계약은 예금자보호법에 따라 예금보험공사가 보호하지 않습니다.

• 투자일임계약은 자산가격 변동 등에 따라 투자원금의 일부 또는 전액 손실이 발생할 수 있으며, 그 손실은 투자자에게 귀속됩니다.

• 투자일임계약의 수수료는 기본수수료와 성과수수료 중 어느 하나를 선택할 수 있습니다.

• (기본수수료 선택 시) 투자일임계약의 기본수수료는 연 0.66%(월 0.055%)(디셈버 ISAAC 자산배분 국내형·해외형) / 연 1.02%(월 0.085%)(디셈버 미국 주식 솔루션, 디셈버 한국 주식 솔루션)로 매월 후취합니다.

• (성과수수료 선택 시) 투자일임계약의 성과수수료는 고객과 합의에 의합니다.

• 투자자는 투자일임계약에 대하여 당사로부터 충분한 설명을 받을 권리가 있으며, 투자전 상품설명서 및 약관을 반드시 읽어보시기 바랍니다.

• 로보어드바이저가 고객에게 맞는 투자 또는 수익달성을 보장하지 않습니다.

• 로보어드바이저 테스트베드를 통과하였습니다.

• 로보어드바이저 테스트베드 통과, 로보어드바이저 테스트베드 심의결과가 해당 알고리즘의 품질이나 수익성을 보장하지 않습니다.

• 핀트는 디셈버앤컴퍼니의 투자일임서비스입니다.

이동섭 PhD, 핀트 포트폴리오개발팀 더 보기

핀트의 투자 엔진인 인공지능 아이작(ISAAC)의 전략을 담당하고 있습니다.